En el artículo de hoy vamos a hablar de diferentes brokers, te contaremos qué son, cómo funcionan y en lo que tienes que fijar para elegir uno, tanto si eres trader o inversor. Finalmente, encontrarás además un análisis en el que tenemos en cuenta varios brokers para que puedas encontrar el más interesante para tu caso.

Después de publicar nuestro ebook de Inversión para Principiantes, solo faltaba un artículo que explicase un poco más los diferentes brokers que existen, cómo funcionan y que te ayude a decidir cuál usar.

Esta es una temática de nivel básico pero esencial para cualquier inversor que desee invertir de forma más o menos activa en bolsa, ya sea en acciones, ETF’s, warrants, opciones, futuros, CFD’s o incluso en renta fija.

Empecemos por el principio…

¿Qué es un broker y qué aspectos se han de tener en cuenta a la hora de elegir el broker ideal?

Un broker es un intermediario financiero que organiza las transacciones entre un comprador y un vendedor en los mercados financieros a cambio de una comisión. Para poder operar en bolsa, se ha de contar con un acuerdo y licencia para cada mercado, no lo puede realizar cualquier persona sin más.

Antiguamente, los inversores particulares solo podían operar en bolsa a través de grandes bancos o ciertas instituciones financieras con costes y comisiones bastante elevados, pero gracias a las nuevas tecnologías e Internet, han surgido multitud de brokers online que han abaratado y facilitado mucho la inversión en bolsa gracias a sus intuitivas plataformas de trading y el uso generalizado de cuentas ómnibus (cuentas de valores en las que se concentran las acciones de todos los clientes, en lugar de ser nominativas) por poner un ejemplo.

Además del servicio de intermediación, los brokers también suelen ofrecer servicios de asesoramiento e información financiera.

Elegir bien el broker que más se ajuste a tus necesidades no consiste simplemente en escoger la opción más barata. Hay muchos aspectos a considerar dependiendo de tu estilo de inversión (buy & hold, daytrader, en corto, mediante apalancamiento…), activos en los que vas a invertir (acciones, derivados financieros, bonos…), patrimonio que se va a invertir, país de residencia, etc.

Pero antes de nada, lo primero que hay que saber antes de empezar a buscar el broker que más se ajuste a nuestras necesidades, es ver las condiciones de alta y contratación del broker, pues de nada sirve encontrar el mejor de los brokers si resulta que no vamos a poder abrir una cuenta con ellos.

En este cuaderno hemos seleccionado 3 brokers: en uno de ellos, “Interactive Brokers”, se puede abrir una cuenta desde casi cualquier país del mundo (220 países), en otro “Degiro” podemos abrir una cuenta de forma bastante sencilla pero para ello es necesario tener una cuenta bancaria en algún país de la UE, mientras que en el último de ellos “TD Ameritrade”, se puede abrir cuenta desde más de 100 países pero, como norma general, no desde Europa, Australia o Canadá, aunque a veces sí es posible.

Los residentes europeos que no puedan abrir cuenta con este broker pero estén interesados en abrir cuenta en un broker americano a toda costa, pueden alternativamente abrir cuenta en el broker Charles Schwab (con condiciones muy similares) o en el ya mencionado Interactive Brokers.

A continuación vamos a detallar 5 puntos a tener en cuenta a la hora de elegir el broker adecuado (trataremos estos puntos para los 3 brokers seleccionados):

- Productos ofrecidos y mercados en los que opera.

Una vez sepamos que podemos abrir cuenta en un determinado broker, ya podemos pasar a ver los productos y mercados en los que opera para ver si cubre nuestras necesidades en este sentido.

Hay que tener en cuenta que, aunque en un principio solo queramos invertir en nuestro mercado local productos muy básicos como las acciones, tal vez queramos ampliar en un futuro cercano nuestro espectro y, por ello, es interesante seleccionar un broker que ofrezca la posibilidad de invertir en distintos mercados y muchos otros productos como los ETF’s, futuros, opciones, warrants, etc.

- Comisiones (de compra-venta, custodia, mantenimiento, cánones, dividendos y retirada de fondos).

Aunque gracias a las nuevas tecnologías y cambios en materia de regulación todos los brokers online suelen ofrecer tarifas bastante competitivas, hay que estudiar en detalle todas las comisiones que nos cobran para saber con cuál de ellos nos saldrá más barato invertir y mantener la cuenta.

Aquí analizaremos las comisiones que cobran cada uno de los brokers seleccionados por comprar o vender un activo financiero determinado para cada mercado, los costes de custodia, cánones de bolsa o gastos de mantenimiento de la cuenta en caso de haberlos, las comisiones por el cobro de dividendos y por la transferencia o retirada de fondos.

Además de todas las comisiones explícitas, está el tema de las comisiones implícitas. Estas son más complicadas de ver, pues dependen de lo bueno/honesto que sea el broker a la hora de ejecutar las órdenes y los spreads/horquilla de precios que ofrece.

Recientemente han aparecido brokers online en el mercado como eToro o incluso InteractiveBrokers Lite (no así la versión PRO) que no cobran comisiones explícitas por la compraventa de acciones. Tal está siendo su grado de aceptación que la mayoría de brokers online de primer nivel están ofreciendo cuentas alternativas de este estilo. Sin embargo, aunque es cierto que no cobran comisiones explícitas, lo que hacen en realidad es aumentar la horquilla o spread (diferencia entre precio de cotización real y el precio al que realmente compramos o vendemos el titulo valor) para así ganar en ocasiones incluso más que con las comisiones de transacciones. Una vez más, hay que tener mucho cuidado con la palabra “gratis”.

- Operativa y funcionalidad de la plataforma. Proceso de alta.

La plataforma o aplicación del broker, ya sea esta para escritorio, a través de un navegador web o para móviles o tabletas, es la herramienta con la que podremos realizar todas las operaciones en los mercados financieros.

Por lo general, son bastante intuitivas y fáciles de usar, pero es cierto que algunas son tan completas y ofrecen tantas herramientas de análisis que puede costar un poco adaptarse a ellas. En cualquier caso, muchos brokers online ofrecen guías para facilitar el manejo, versiones completas demo de las distintas plataformas para que podamos ver si se adapta o no a lo que buscamos así como videos explicativos, webninars, foros y chats en línea.

En este apartado también explicaremos brevemente el proceso y requisitos de alta del broker.

- Seguridad y reputación.

Este es uno de los aspectos a nuestro juicio más importante, tanto más cuanto mayor es el volumen de activos que se va a invertir con el broker.

En cuanto a la seguridad, lo primero aquí es asegurarse de que el broker cuente con las debidas licencias (esté autorizado a operar en un determinado mercado) y esté regulado por agencias de elevada reputación como son el caso, en especial, de las agencias americanas o europeas: SEC o Securities and Exchange Commission estadounidense, AMC canadiense, FDA inglesa, BAFIN alemana, etc. Aquí podéis ver un listado con las más importantes a nivel mundial.

En segundo lugar, es fundamental que los activos de los clientes estén custodiados por una entidad distinta e independiente de los activos del broker, es decir, que los activos de los clientes y del broker estén segregados para que, en caso de quiebra del broker, podamos acceder a la totalidad de nuestros activos sin que estos corran peligro.

Por último, es importante saber si nuestras inversiones están cubiertas por algún fondo de garantía estatal que nos ofrezcan una indemnización por el dinero y valores depositados en la entidad en caso de insolvencia del broker.

Actualmente, casi todos los países desarrollados cuentan con Fondos de Garantía del Inversor. Las cantidades máximas varían bastante de un país a otro, van desde los 20.000EUR por titular y cuenta en casi toda Europa, entre otras cosas porque es el mínimo obligatorio establecido por la directiva europea (Alemania, Austria, Bélgica, Bulgaria, Chipre, Dinamarca, Estonia, Finlandia, Francia, Grecia, Holanda, Irlanda, Italia, Letonia, Lituania, Luxemburgo, Malta, Polonia o República Checa), aunque hay países que voluntariamente han aumentado la cantidad como Portugal 25.000 EUR, Reino Unido 50.000 GBP o España 100.000 EUR, y van hasta los 250.000 USD que cubre la SIPC en USA.

No menos importante es la reputación del broker, pues las agencias reguladoras no son infalibles y los fondos de garantía estatales tampoco es que sean precisamente ilimitados. En materia de inversión, toda seguridad es poca.

Los mayores y más reputados brokers del mundo son americanos: Fidelity Investments, Charles Schwab, Vanguard, E*TRADE, TD Ameritrade, Interactive Brokers….el problema es que, lamentablemente, en muchos de ellos es bastante difícil (en algunos directamente no es posible) contratar sus servicios si se reside fuera de Estados Unidos. Tal es el caso, por ejemplo, de Vanguard que solo acepta clientes con residencia en USA, Australia, China, Hong Kong o Japón; Fidelity solo de USA, Hong Kong, Japón o Taiwán o Charles Schwab que acepta clientes de USA, UK, UE, Hong Kong, Malasia, Tailandia o Singapur entre otros.

Además de contar con muy buena reputación y ser de los más competitivos a nivel de precios, los brokers americanos tienen la ventaja de que USA no comparte información fiscal con otros países, lo que significa que el patrimonio que tengamos invertidos con estos brokers es opaco para nuestra hacienda nacional (salvo que lo declaremos).

Aun con todo, siempre es importante estudiar la historia, situación financiera y comentarios o información que podamos obtener de forma independiente acerca del broker mediante el cual deseemos invertir.

- Otros servicios (gestión, asesoramiento…)

En este punto podremos ver si ofrecen servicios adicionales como asesoramiento fiscal o en materia de inversión, foros y chats de consulta, webinars, videos explicativos, etc. También si se puede tramitar el formulario W8-BEN para, por ejemplo, poder reducir el 30% de retención sobre los dividendos americanos.

Tabla resumen de los mejores brokers online para inversores privados

Los mejores brokers en un simple vistazo:

| Broker | Mercados | Comisiones por la compra-venta de acciones | Canon y custodia | Mantenimiento cuenta | Dividendos | Transferencias |

| Degiro | Euro UK USA | 4€+0,05% 4€+0,05% 0,50€+0,004USD/acc | Incluido | Sin gastos | Gratis (salvo si son en acciones) | Entrantes:0€ Salientes: 0€

|

| Interactive Brokers | Euro UK USA | 0,1%,min 4€ min 6£. Up 50.000£ 0,005$/acc Mín 1€ | Incluido | US$10/mes pero si se realizan operaciones, las comisiones se descontarán del gasto de mantenimiento | Gratis | Entrantes:0€ Salientes (una al mes): 0€

|

| TD Ameritrade | USA (incluidos ADR’s de acciones extranjeras) | US$0

| Incluido | Sin gastos | Gratis | Entrantes:US$0 Salientes:US$25

|

| Charles Schwab (mínimo 25.000$) | USA (incluidos ADR’s de acciones extranjeras) | US$0

| Incluido | Sin gastos | Gratis | Entrantes:US$0 Salientes:US$25

|

Los 3 mejores brokers online para inversores privados

Interactive Brokers

Hay infinidad de listados sobre los 3, 5 ó 10 mejores brokers del mundo a través de los cuales invertir acciones, ETF’s, derivados, bonos… pero si algo tienen en común casi todos ellos es que en los mejores puestos siempre figura un nombre propio: Interactive Brokers.

Este es, sin duda alguna, uno de los mejores brokers online del mundo tanto por precio, cantidad de productos y mercados en los que poder operar, confianza y seguridad, además de ofrecer una de las plataformas más completas que existen.

Interactive Brokers, es un broker americano (uno de los mayores) fundado en 1995 por Thomas Peterffy.

Permite abrir una cuenta desde prácticamente cualquier país. Se puede usar como cuenta base euros, dólares o libras esterlinas entre otras, por lo que no hace falta cambiar tu dinero a dólares para abrir cuenta y operar con este broker.

Ofrece servicio tanto a inversores particulares como a institucionales y como veremos, ofrece distintos tipos de cuentas. Aquí analizaremos las cuentas de Interactive Brokers PRO, no la cuenta “Lite” (que, como vimos anteriormente, no cobra comisiones de compraventa, pero los spreads son mucho mayores).

A continuación, vamos a mostrar sus características.

- Productos ofrecidos y mercados en los que opera.

Permite operar con acciones, ETFs, índices, bonos, fórex, metales y derivados financieros tales como opciones, futuros, FOPs, warrants, SSFs y CFDs en 135 mercados y 33 países.

ACCIONES, ETF’s y warrants: Mercados europeos: Alemania, Austria, Bélgica, España, Estonia, Francia, Hungría, Italia, Letonia, Lituania, Noruega, Países Bajos, Polonia, Portugal, Reino Unido, Suecia, Suiza, Polonia y Portugal.

América del Norte: USA, Canadá y México.

Asia y Oceanía: Australia, Hong Kong, Israel, India, Japón y Singapur.

CFD’s (Contracts For Difference) sobre acciones, índices y fórex: Además de los mercados indicados anteriormente, mediante CFD’s se puede operar también en los siguientes mercados: Dinamarca, Brasil, Finlandia, República Checa, Rusia y Sudáfrica.

BONOS: Se pueden comprar bonos tanto públicos como privados de USA. Deuda pública europea y de Hong Kong.

OPCIONES y FUTUROS

- Comisiones

Para cuentas con un valor neto de liquidación superior a 100.000 USD, sin gastos de mantenimiento. Para el resto, cobran 10 USD al mes, pero si se realizan operaciones de compra-venta, las comisiones derivadas de estas operaciones serán descontadas de la comisión de mantenimiento.

No cobran cánones de bolsa ni comisiones por el recibo de dividendos. Se puede realizar un reembolso al mes de forma gratuita.

A continuación, detallamos las comisiones por operaciones de compra-venta.

| ACCIONES, ETF’s y warrants | ||

| Bolsa | Comisiones | Notas |

| USA Ofrecen algunos ETF’s sin comisiones de transacción | 0,005$ por acción con un mínimo de 1$ y máximo 1% del valor negociado | Costes externos de mantenimiento de un ADR (American Depository Receipt) no incluidos. |

| Canadá | 0,01CAD por acción con un mínimo de 1CAD y máximo 0,5% del valor negociado | Sin máximo. |

| México | 0,1% del valor negociado con un mínimo de 60,00MXN | Sin máximo. |

| Alemania, Austria, Bélgica, España, Francia*, Hungría, Italia*, Países Bajos, Polonia y Suiza | 0,1% del valor negociado con un mínimo de 4,00€ (10 CHF en el caso de Suiza, 200 HUF en el de Hungría y 15,00PLN Polonia) | Comisión máxima por orden Austria: 120€. Alemania, Bélgica, Francia, Italia y Países Bajos: 29€. España, Hungría, Polonia y Suiza sin máximo. *No se el impuesto de transacciones que varían entre el 0,1 y 1%. |

| Noruega, Suecia | 0,05% del valor negociado con un mínimo de 49NOK/49SEK | Sin máximo. |

| Portugal | 0,15% del valor negociado con un mínimo de 6,00€ | Sin máximo. |

| Reino Unido | Hasta 50,000 GBP del valor negociado = 6,00GBP > 50,000 GBP del valor negociado = 6.00 GBP + 0,05% | Comisión máxima por orden: 29 GBP. No se incluye el Stamp Duty del 0,5%. |

| Estonia, Letonia y Lituania

| 0,2% del valor de la operación con un mínimo de 10,00€ | Sin máximo. |

| Israel | 0,1% del valor negociado con un mínimo de 15 ILS | Sin máximo. |

| Australia, Hong Kong*, Japón y Singapur | 0,08% del valor negociado con un mínimo de 6,00 AUD/ 18 HKD/80 JPY/2,5 SGD | Sin máximo. *No se incluye el Stamp Duty, consulta aquí las tasas correspondientes. |

| India | 1bps con un mínimo de 6,00 INR | Máximo de 20 INR. |

| BONOS | ||

| Bolsa | Comisiones | Notas |

| USA, bonos corporativos | 0,1% x valor nominal (10 puntos básicos) con un mínimo de 1$ | Máximo de 250 USD o el 1 % del valor negociado. Comisiones externas no incluidas. |

| USA, bonos municipales | 0,05% x valor nominal (5 bps) con un mínimo de 1$ | Máximo de 125 USD o el 1 % del valor negociado. Comisiones externas no incluidas. |

| USA, letras, pagarés y bonos del Tesoro | 0,002% x valor nominal (0,2 bps) con un mínimo de 5$ | Sin máximo. Comisiones externas no incluidas. |

| Europa (Euronext) | 0,1% x valor nominal (10 puntos básicos) con un mínimo de 2€ | Sin máximo. Comisiones externas no incluidas. |

| Hong Kong, bonos del estado | 0,08% del valor negociado con un mínimo de 18 HKD | Sin máximo. Comisiones externas no incluidas. |

| Fórex | ||

| Cantidad negociada | Comisiones | Notas |

| <= 1.000.000.000 USD | Ofrecer cotizaciones de tan solo 0.1 PIP. El cambio que hacen es realmente muy bueno. | |

Para ver las comisiones sobre opciones, futuros, metales, CFD’s, índices y SSF/EFP, podéis pinchar en los respectivos enlaces.

Comisiones de tipo de cambio: 0,20 bps del valor negociado con un mínimo de 2 USD. Ofrecer cotizaciones de tan solo 0,1 PIP. El cambio que hacen es realmente muy bueno.

Otras comisiones: Finalmente, aquí podéis consultar otras comisiones para servicios menos habituales.

- Operativa y funcionalidad de la plataforma. Proceso de alta.

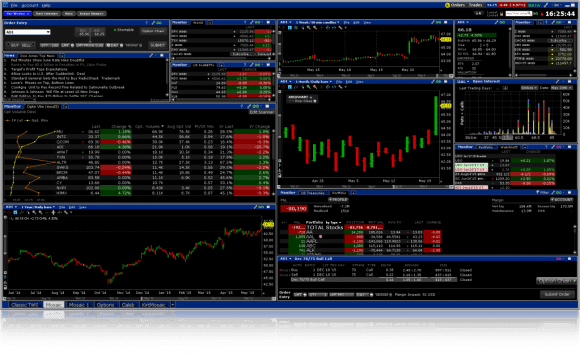

Su plataforma es una de las más completas de cuantas existen, pero no es fácil de manejar al principio, con el tiempo, obviamente, te acostumbras. Esto no es porque no sepan hacer una plataforma sencilla, sino debido a las múltiples opciones que ofrecen. A continuación podéis ver una captura de imagen de su plataforma para que os hagáis una idea:

Se puede operar a través de 2 plataformas diferentes:

WebTrader: es una plataforma simplificada ideal para aquellos con menor experiencia o que vayan a negociar pocos productos con órdenes básicas. Para la mayoría de usuarios, especialmente los que no realizan muchas operaciones al año, esta plataforma es más que suficiente.

Trader Workstation: es su plataforma completa. Es muy potente, cuenta con todas las herramientas necesarias para los traders, soporta la negociación de múltiples activos a nivel mundial usando numerosos tipos de órdenes.

Ambas plataformas pueden usarse desde una aplicación para ordenador, para móviles y tabletas (iOS y Android) y desde la web.

Ofrecen cuenta demo completa para poder ver cómo funciona la plataforma y trastear un poco.

Dentro de las cosas que me gustan: permite generar tantas “watchlist” como se desee para poder seguir las cotizaciones de las acciones que nos parezcan interesantes. Tiene multitud de herramientas analíticas, cable de noticias de las distintas empresas (y suscripciones de pago a estudios analíticos de proveedores como Reuters, Dow Jones, Morningstar y Zacks), cotizaciones en tiempo real (de pago), se puede acceder a los datos fundamentales de las compañías, equipo directivo, historial de dividendos…se pueden crear alarmas, gráficos comparativos y un largo etcétera.

Por otro lado, en la página principal de gestión de la cuenta, Interactive Brokers ofrece de forma gratuita informes muy completos sobre el análisis de tu portafolio que puedes exportar a PDF con todas las operaciones realizadas, tus rentabilidades históricas por clases de activos, sectores, acciones, comparativa con los benchmarks que quieras poner, todos tus dividendos recibidos, depósitos y retiradas efectuadas y un largo etcétera.

Darse de alta no es extremadamente sencillo y tampoco rápido, pero con un poco de paciencia es perfectamente posible desde casi cualquier país del mundo. Lo primero es obviamente seleccionar el tipo de cuenta que se desea abrir, que por lo general será la cuenta para operadores e inversores y, concretamente, para inversores individuales.

Hay que rellenar el formulario W-8BEN y también piden que confirmes que tienes conocimientos en materia de inversión y varios años de experiencia operando en una cuenta con dinero real (pero no hace falta que lo demuestres). Se necesita también copia del pasaporte o carnet de identidad así como una factura de consumo (teléfono, gas, luz…) que muestre la dirección donde se reside en la actualidad. Ahora ya no hay cantidad mínima para poder abrir una cuenta con ellos.

- Seguridad y reputación.

Interactive Brokers está regulado por las agencias americanas SEC, FINRA y NYSE así como otras agencias regulatorias alrededor del mundo. Los clientes de IB brokers están cubiertos por la Securities Investor Protection Corporation (SIPC) que cubre un máximo de 250.000USD por titular y cuenta. De forma adicional, algunos clientes pueden beneficiarse de una cobertura de hasta 2.500.000 USD más por parte del Federal Deposit Insurance Corporation (FDIC).

Por otro lado, la empresa en sí (Interactive Brokers Group, Inc.) tiene una sólida situación financiera con unos fondos propis de más de 8.000 millones de USD.

El dinero que transferimos a Interactive Brokers se gestiona en una entidad separada (los activos de los clientes están custodiados por una entidad distinta e independiente de los activos del broker) y se deposita en cuentas bancarias especiales. Generalmente se invierte una parte de los fondos de los clientes en valores del Tesoro de EE. UU y el resto se deposita en cuentas de reserva de diversos bancos estadounidenses. Al estar los activos segregados, en caso de quiebra del broker, podremos acceder a la totalidad de nuestros activos sin que estos corran peligro.

- Otros servicios (gestión, asesoramiento…)

Dispone de foro, chat en línea en múltiples idiomas (inglés y español entre otros), webinars, también tienen videos explicativos sobre como operar en su plataforma.

La herramienta de su aplicación para escritorio “Portfolio Builder” ofrece una guía para la creación de estrategias de inversión basándose en datos fundamentales e investigación. Tambien permite el uso de algoritmos e incluso desarrollar un programa a través de su API.

Permite tramitar el formulario W8-BEN para, por ejemplo, poder reducir el 30% de retención sobre los dividendos americanos.

Degiro

DEGIRO es un broker online creado en 2008 por 5 antiguos empleados del Binck Bank en los Países Bajos. Tiene su sede en Amsterdam pero actualmente forma parte del grupo alemán flatex AG.

Está supervisado por la Autoridad de los Mercados Financieros de los Países Bajos (AFM) aunque también está registrada en la Financial Conduct Authority (FCA) americana.

Es uno de los brokers más usados por inversores particulares en varios países europeos y, de hecho, ya es el segundo broker más utilizado en su mercado natal.

Para poder abrir una cuenta en Degiro, es necesario disponer de cuenta bancaria en algún país de la UE (no se aceptan Estonia, Letonia, Lituania, Rumania, Malta, Croacia, Chipre, Bulgaria), Noruega o Suiza. Tiene que ser una cuenta bancaria tradicional, no aceptan cuentas de TransferWise, Revolut, Monese, Currency Direct, Currency Cloud o PayPal.

Ofrece cuentas para distintos perfiles de inversor: la cuenta “basic”, en la que no es posible apalancarse ni operar en corto; la cuenta “active” y la cuenta “trader”, en ambas es posible apalancarse y operar en corto. En la primera el uso de posiciones cortas en efectivo está limitado al 50% del margen disponible y en la segunda el margen es de hasta al 100%. También tienen un perfil para day traders.

A continuación, vamos a mostrar sus características.

- Productos ofrecidos y mercados en los que opera.

ACCIONES Mercados europeos: Alemania, Austria, Bélgica, Bulgaria, Dinamarca, España, Finlandia, Francia, Grecia, Italia, Irlanda, Noruega, Países Bajos, Polonia, Portugal, Reino Unido, Republica Checa, Suecia, Suiza y Turquía.

ACCIONES América del Norte: USA y Canadá.

ACCIONES Asia y Oceanía: Australia, Hong Kong, Japón y Singapur.

ETFs Mercados europeos: Alemania, Austria, Bélgica, España, Finlandia, Francia, Grecia, Italia, Irlanda, Noruega, Países Bajos, Polonia, Portugal, Reino Unido, Suecia y Suiza.

ETFs Asia y Oceania: Hong Kong y Singapur.

BONOS: Mercados europeos: Alemania, Bélgica, Francia, Países Bajos y Portugal.

OPCIONES y FUTUROS: Euronext Derivatives Amsterdam (Países Bajos), Euronext Derivatives Brussel (Bélgica), Euronext Derivatives Paris (Francia), NASDAQ OMX Nordic – Stockholm (Suecia), NASDAQ OMX Nordic – Copenhagen (Dinamarca), NASDAQ OMX Nordic – Helsinki (Finlandia), MEFF (España), Eurex (Alemania), IDEM (Italia), CBOE y CME (USA).

- Comisiones

No cobran comisiones de custodia de la cuenta, cánones ni comisiones por el recibo de dividendos (salvo que sea en acciones, que cobran 7,5€). No cobran por reembolsos o transferencias.

A continuación, detallamos las comisiones por operaciones de compra-venta.

| ACCIONES | ||

| Bolsa | Comisiones | Notas |

| España | 2,00€ + 0,05% | Comisión máxima de 10€ con un límite de 50.000€ por operación |

| USA | 0,50€ + 0,004USD por acción | Costes externos de mantenimiento de un ADR (American Depository Receipt) no incluidos |

| Alemania (Xetra) | 4,00€ + 0,05% | Comisión máxima de 60€ |

| Austria, Bélgica, Dinamarca, Finlandia, Francia*, Italia*, Países Bajos, Noruega, Portugal, Suecia, Suiza, Irlanda* y Reino Unido* | 4,00€ + 0,05% | Comisión máxima de 60€. *No se incluye el Stamp Duty o el impuesto de transacciones que varían entre el 0,1 y 1%. |

| Canadá | 2,00 € + 0,01CAD por acción | |

| Australia, Hong Kong*, Japón, Singapur | 10,00€ + 0,06% | *No se incluye el Stamp Duty, consulta aquí las tasas correspondientes. |

| Polonia | 5,00€ + 0,16% | |

| República Checa, Grecia*, Hungría y Turquía | 10,00€ + 0,16% | *No se incluye el impuesto de transacciones del 0,20% sobre el importe de venta. |

| ETF’s | ||

| Bolsa | Comisiones | Notas |

| Mercados mundiales | 2,00€ + 0,03% | Es la comisión que se aplica con carácter general. |

| Compra-venta de ETF’s sin comisiones | Gratis | En ciertos casos, no se aplican comisiones por adquirir/vender ETF’s. Concretamente, una vez al mes para operaciones superiores a 1.000€/$ si la compra va seguida de otra operación de compra. Aquí podéis ver los ETF’s sobre los que no aplican comisiones de compra.

|

| BONOS | ||

| Bolsa | Comisiones | Notas |

| Países Bajos, Bélgica, Portugal, Francia | 2,00€ + 0,06% | |

| Alemania (Xetra) | 5,00€ + 0,05% |

|

Aquí podéis ver el resto de comisiones como las de opciones y futuros.

Comisiones de tipo de cambio: 0,10% de spread sobre el tipo de cambio oficial para cualquier moneda con la que se pueda operar. Es decir, si nuestra cuenta está en euros y deseamos comprar acciones americanas, deberemos cambiar primero euros a dólares con un coste del 0,10%.

Otras comisiones: cobran un 0,25% con un máximo de 2,5€ al año para cada bolsa de valores internacional que se utilice, lo que llaman “costes de conectividad anual por operar internacionalmente”. Es decir, si invertimos en acciones españolas, americanas y alemanas, pagaríamos un total de 5€ como máximo al año, lo cual tampoco es muy relevante.

Ofrecen gratis cotizaciones en tiempo real para algunos mercados como el de Ámsterdam, Bruselas, Lisboa, Paris o Frankfurt.

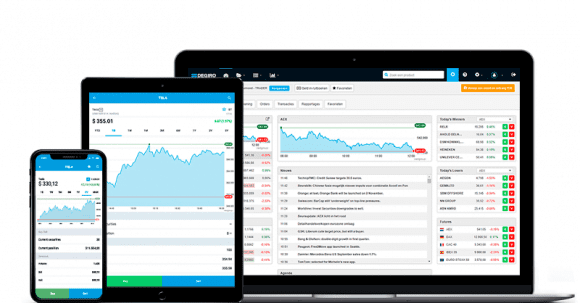

- Operativa y funcionalidad de la plataforma. Proceso de alta.

La operativa es francamente sencilla y la plataforma muy intuitiva. Se puede operar a través de la plataforma web desde cualquier buscador o también desde una app para móviles y tabletas (iOS y Android).

Darse de alta es gratuito y puede hacerse de forma online en unos diez minutos. La confirmación de la identidad se realiza a través de la entidad bancaria que facilitemos, sin necesidad de cumplimentar formularios. No hay deposito mínimo para abrir una cuenta pero no dispone de versión demo para poder probar la plataforma.

Una vez realizado el alta, simplemente hay que realizar la primera transferencia bancaria. Si se hace vía Sofort (coste 1€), la cuenta se abrirá inmediatamente. Si se hace de forma manual, es gratis pero en este caso se suele tardar unos 2-3 días laborables para poder comenzar a operar con el broker.

- Seguridad y reputación.

Degiro está regulado por la Autoridad de los Mercados Financieros de los Países Bajos (AFM) y cubiertos por el Fondo de Garantía Holandés que cubre hasta un máximo de 20.000€ por titular y cuenta.

El dinero que transferimos a Degiro, se gestionan en una entidad separada (los activos de los clientes están custodiados por una entidad distinta e independiente de los activos del broker) y se convierte de manera inmediata a un Fondo Monetario, quedando ahí depositado disponible en todo momento para que podamos operar. El dinero no invertido se mantiene en ese fondo.

- Otros servicios (gestión, asesoramiento…)

No ofrece asesoramiento fiscal ni de inversión. Tampoco realiza webinars pero en su página web tienen videos explicativos sobre como operar en su plataforma.

Permite tramitar el formulario W8-BEN para, por ejemplo, poder reducir el 30% de retención sobre los dividendos americanos.

TD Ameritrade

Este es otro de los brokers mejor valorados en casi todos los rankings.

TD Ameritrade, es un broker americano con sede en Omaha, Nebraska. Fue fundado en 1983 con el nombre de Ameritrade Clearing Inc. y en noviembre del año pasado, uno de los mayores brokers del mundo “Charles Schwab” anunció su intención de adquirir TD Ameritrade por un precio de 26.000 millones de USD.

Ofrecen sus servicio tanto a inversores particulares como a institucionales y, como veremos, ofrece distintos tipos de cuentas. Si se desea invertir centrado en el mercado americano, este es sin duda tu broker a elegir. Este broker es ideal tanto para traders que realicen muchas operaciones (no tiene comisiones de compra-venta) como para inversores con poca actividad (pues no cobran gastos de mantenimiento o por inactividad).

A continuación, vamos a mostrar sus características.

- Productos ofrecidos y mercados en los que opera.

Permite operar con acciones, ETFs, fondos de inversión, renta fija, opciones, futuros y fórex. Además, gracias a la inversión que acaban de realizar en ErisX, van a ofrecer la posibilidad de operar con criptomonedas (tanto spot como futuros), actualmente solo es posible hacer trading con futuros sobre bitcoin (cuenta con un saldo mínimo de 25.000$).

ACCIONES y ETF’s: TD Ameritrade ofrece la posibilidad de invertir únicamente en el mercado americano, por lo tanto, si se desea invertir en empresas extranjeras, la única alternativa es hacerlo a través de los ADR (American depositary receipts) de empresas extranjeras que coticen en la bolsa americana (por lo general, empresas de alta capitalización).

FONDOS DE INVERSIÓN: Ofrece la posibilidad de invertir en más de 13.000 fondos de las principales familias de fondos cubriendo con ello una amplia gama en cuanto a la filosofía, clases de activos y riesgos. Ofrecen una amplia gama de fondos sin comisión de transacción y sin cargas (más de 1.900). Sin embargo, para el resto de fondos que no cobran una carga (no load fund), cobran 49,99$ por la contratación y retirada.

RENTA FIJA: Ofrecen más de 40.000 productos de renta fija americanos: bonos privados y corporativos, Certificados de depósito (CDs), Fideicomisos de inversión (UITs) y obligaciones hipotecarias garantizadas (CMOs) además de anualidades (annuities) de distintas aseguradoras americanas, tanto de renta fija como variable.

OPCIONES y FUTUROS: Ofrecen acceso a más de 70 productos de futuros entre los que se incluyen: energía, oro y otros metales, tipos de interés, índices bursátiles, granos, ganado y otros.

FOREX: Se puede operar en una lista de más de 70 pares de divisas.

- Comisiones

No cobran gastos de mantenimiento, cánones de bolsa ni comisiones por el recibo de dividendos. Sin embargo, cobran por realizar reembolsos de la cuenta: 75$ si se desea liquidar la cuenta al completo y 25$ por cada transferencia saliente, ya sea domestica como internacional.

En el mercado americano son extremadamente competitivos. Además, ofrecen cotizaciones del mercado americano en tiempo real de forma totalmente gratuita.

El 96,2% de las órdenes de mercado ejecutadas por este broker obtienen un mejor precio que el de la mejor media nacional (NBBO) en el momento del enrutamiento, dividido por el número total de órdenes ejecutadas.

A continuación, detallamos las comisiones por operaciones de compra-venta.

| ACCIONES y ETFs | ||

| Bolsa | Comisiones | Notas |

| USA

| 0$ salvo las OTC (no listadas en la bolsa americana) que cobran un fijo de $6.95 por transacción | Costes externos de mantenimiento de ADR’s (American Depository Receipt) no incluidos. |

| OPCIONES | ||

| Bolsa | Comisiones | Notas |

| USA

| 0,65$ por contrato

| Sin gastos de asignación ni al ejercitar la opción. |

| RENTA FIJA | ||

| Bolsa | Comisiones | Notas |

| USA, bonos corporativos | Sin comisiones o 1$ por bono | Pueden cobrar un pequeño margen de beneficio. |

| USA, bonos municipales | Sin comisiones o 1$ por bono | Pueden cobrar un pequeño margen de beneficio. |

| USA, letras, pagarés y bonos del Tesoro | Emitidos en subasta pública=sin comisiones | En el mercado secundario: comisión en base al rendimiento neto |

| Certificados de depósito (CDs) de nueva emisión y mercado secundario | Comisión en base al rendimiento neto | |

| Fideicomisos de inversión (UITs) de nueva emisión y mercado secundario | Sin comisiones | El emisor cobra una tarifa de colocación. |

| FUTUROS Y OPCIONES SOBRE FUTUROS | ||

| Mercado | Comisiones | Notas |

| USA | 2,25$ por contrato (más tasas de intercambio y regulatorias)

| Las tasas de intercambio pueden variar según la bolsa y el producto. Las tasas regulatorias son establecidas por la Asociación Nacional de Futuros (NFA) y actualmente son de 0,02$ por contrato. No cobran tasas diarias por las posiciones que se mantengan durante la noche. |

En cuanto a FOREX: los pares de divisas se negocian en incrementos de 10.000 unidades y ahora no cobran comisión directa (antiguamente 0,10$ por cada 1.000 unidades con un cargo mínimo de 1,00$). Sin embargo, el coste de la transacción se refleja en el margen entre el precio de oferta y demanda.

- Operativa y funcionalidad de la plataforma. Proceso de alta.

TD Ameritrade es conocida por su increíble plataforma de trading Thinkorswim disponible para escritorio, móviles y tablets (iOS y Android) y smartwatches (la plataforma sincroniza los datos en todos los dispositivos).

El único problema de esta plataforma es que es tan completa y cuenta con tantas opciones de configuración, ventanas y herramientas de análisis que al principio puede resultar complicada de usar. Por ello, además de esta plataforma, ofrecen una plataforma más sencilla, la Web Platform (a la que se accede a través de un navegador).

Dentro de las cosas que me gustan de la plataforma Thinkorswim es que permite generar tantas “watchlist” como se desee para poder seguir las cotizaciones de las acciones que nos parezcan interesantes. Tiene multitud de herramientas analíticas, cable de noticias de las distintas empresas, cotizaciones en tiempo real (gratis), se puede acceder a los datos fundamentales de las compañías, equipo directivo, historial de dividendos…se pueden crear alarmas, gráficos comparativos y un largo etcétera. También permite ver las noticias de la CNBC en directo.

Ofrecen una versión demo completa de la plataforma Thinkorswim para poder practicar invirtiendo hasta 100.000$ con dinero virtual.

El proceso de alta es muy parecido al de Interactive Brokers. Para los no residentes en USA es un poco largo pero no es extremadamente complicado si tienes conocimientos de inglés. Se puede abrir una cuenta desde la mayoría de países del mundo, pero actualmente, en principio, no es posible desde Europa, Australia, Canadá o EAU entre otros. En cualquier caso, lo mejor es probar y ver si hay suerte.

Para darse de alta, hay que hacerlo desde su página web. Hay que facilitar una serie de datos personales, incluida nuestra dirección fiscal, renta, trabajo y patrimonio entre otros detalles. Te piden que confirmes que tienes conocimientos en materia de inversión y varios años de experiencia operando en una cuenta con dinero real (pero no hace falta que lo demuestres).

Hay que seleccionar el tipo de cuenta que se desea abrir. Hay varias opciones pero lo normal será elegir entre la “Standard account” o la “Margin trading”, para esta última hay que elegir la opción “Actively trade stocks, ETFs, options, futures or forex”. Con esta cuenta puedes operar con más productos e invertir de forma apalancada.

Además del formulario de apertura firmado, es necesario remitir por mail o fax los siguientes documentos:

– Copia del pasaporte.

– Estado de tu cuenta bancaria o algún documento alternativo como una factura de consumo de gas, agua o luz que muestre tu dirección física actual.

– Formulario W-8BEN debidamente cumplimentado y firmado.

No se tarda mucho en hacer todo el proceso, pero como la activación de la cuenta para extranjeros es manual, pueden tardar desde un par de días a varias semanas.

No hace falta invertir ninguna cantidad mínima para poder abrir una cuenta con este broker, pero si se elige la cuenta de “Margin trading”, se ha de mantener un mínimo de 2.000$ en el broker, ya sea en forma de dinero o títulos valores.

- Seguridad y reputación.

TD Ameritrade está regulado por las agencias americanas SEC, FINRA y NYSE. Los clientes de TD Ameritrade están cubiertos por la Securities Investor Protection Corporation (SIPC) que cubre un máximo de 250.000USD por titular y cuenta. Sin embargo, hay que tener en cuenta que los contratos de futuros y forex no están protegidos por la SIPC.

Además, en caso de que pierdas dinero o títulos valores de tu cuenta debido a una actividad no autorizada, TD Ameritrade se compromete a reembolsar el dinero o los títulos valores perdidos.

Por otro lado, este broker tiene una sólida situación financiera con unos fondos propios de más de 8.000 millones de USD que va a verse reforzada tras la adquisición por parte de Charles Schwab, pasando a ser uno de los brokers líder del mercado.

El dinero que transferimos a TD Ameritrade se gestiona en una entidad separada (los activos de los clientes están custodiados por una entidad distinta e independiente de los activos del broker) y se deposita en cuentas bancarias especiales. Generalmente se invierte una parte de los fondos de los clientes en valores del Tesoro de EE. UU y el resto se deposita en cuentas de reserva de diversos bancos estadounidenses. Al estar los activos segregados, en caso de quiebra del broker, podremos acceder a la totalidad de nuestros activos sin que estos corran peligro.

- Otros servicios (gestión, asesoramiento…)

Dispone de foro, chat en línea (en inglés), webinars, también tienen más de 200 videos explicativos de inversión y sobre como operar en su plataforma (muchos de los cuales también están en español).

Por otro lado, ofrece asesoramiento financiero sobre el uso de ETF’s y derivados financieros como las opciones y futuros de forma gratuita (artículos, video-cursos, guías, etc.). De pago ofrecen cursos y newsletters con recomendaciones y estrategias ofrecidos por traders con amplia experiencia en el mundo del trading.

También ofrece un canal propio de TV en streaming que emiten durante las sesiones de negociación del mercado americano de 8:00 ET a 5:00 ET y el canal de noticias financieras de la CNBC en directo.

Permite tramitar el formulario W8-BEN para, por ejemplo, poder reducir el 30% de retención sobre los dividendos americanos.

Retenciones en origen sobre dividendos

Como contenido adicional, a continuación os mostramos una tabla resumen con las retenciones en origen sobre los dividendos aplicadas por los distintos países que os puede venir a aquellos centrados en una estrategia de inversión en acciones de empresas que paguen dividendos:

Y esto es todo por hoy. Esperamos que este artículo sobre los diferentes brokers te haya sido útil. Quizás te interese también nuestro ebook para inversores en el que te contamos todo lo que necesitas saber si quieres empezar a invertir o si necesitas información más adaptada a tu caso concreto, quizás prefieras contratar directamente una consulta.

Ya sabes, ¡porque tu vida es tuya!

Buenas tardes .

Primero quiero agradecer toda la información tan interesante que tenéis en vuestra web .

Yo actualmente invierto en el mercado Español ,pero con la inminente tasa Tobin , que por desgracia para España creo que se aplicara con este gobierno …estoy mirando el mercado de EEUU y lógicamente un Broker para ello .

Sobre este artículo , me gustaría saber si los costes de comisiones son con el CANON DE BOLSA ( Bolsa Española) incluido , me imagino que en otros países hay «comisiones similares que cobran los bolsas en cuestión ) o hay que sumarlo .

sin más les envio un cordial saludo .

José Luis .

Hola, ¡gracias por el material!, ¿Es posible, y eventualmente recomendable, abrir una LLC en USA para realizar inversiones financieras en ese país?

hola soy de Mexico

quisiera saber si dando de alta con uds una LLC en USA abriendo una cuenta en un banco de ahi y se puede operar con cualquier broker de USA ?

En principio sí, no veo ningún problema. Como mucho puede ser que te pidan también el ITIN en algún caso. Lo mejor es que preguntes al broker que te interesa.

Hola. Actualmente vivo en México y hago Traiding en el mercado americano, tengo cuenta en Estados Unidos. El próximo año me iré a vivir a España, quiero saber si viviendo en España, residiendo en España, puedo hacer Traiding en Estados Unidos. Con que Broker’s, y quisiera que me asesoraran. Cuál sería el costo de la asesoramiento

Aquí puedes contratar la consulta y tienes también su precio: https://librestado.com/consultoria/

En principio puedes seguir usando los mismos brokers.

buenas tardes el broker ameritrade que apalancamiento tiene,inversion minima y maneja monedas digitales

Hola! me puedes recomendar algún broker para operar Forex y HFX en Israel??

<>

Disculpen, pero eso no es cierto. USA tiene acuerdos de intercambio de informacion con algunos paises.

Es cierto lo que dices, tiene intercambio de información con algunos países, pero no está en el CRS. Debería estar mejor explicado en el artículo.